Лучшие кэшбэк карты: рейтинг 2019 года

Покупатели, использующие предложения кэшбэк сервисов для оформления заказов, на сегодняшний день все чаще и чаще могут видеть в интернете рекламные баннеры, которые предлагают оформить карту с кэшбэком. На первый взгляд может показаться, что это лучше, круче и выгоднее, чем сервис. Ведь по логике вещей деньги то будут зачисляться на эту самую карту. Но если человек начинает разбираться детальнее в этом вопросе, становится, очевидно, что хотя средства и возвращаются на кэшбэк карту, она все равно не может расцениваться как замена сервиса, а исключительно как дополнение, используя которое вместе с услугами сервисов, можно сэкономить еще больше. В этой статье мы собрали максимум полезной информации по данной теме и провели сравнение популярных кэшбэк карт.

Содержание

Что такое карта с кэшбэком

Карта с кэшбэком – это самая обыкновенная платежная банковская карточка, у которой присутствует функция кэшбэка. Сегодня такие карты предлагаются многими банками, как популярными, так и не очень. И все они делятся на две группы:

- Карта с возможностью подключения кэшбэка.

Речь идет о банковской карте, в которой по умолчанию функция кэшбэка отсутствует. Но по желанию владельца она может быть активирована, через личный кабинет онлайн банкинга или в отделении банка. При этом дата выпуска карты значения не имеет. Даже в тех карточках, которые сейчас лежат у вас в кошельке, возможно, данная опция может быть активирована.

- Карта с кэшбэком по умолчанию.

Такая карточка выпускается банком уже с функцией кэшбэка. В данном случае владелец не сможет отключить эту опцию, если она ему по какой-то причине не интересна.

Как работает система кэшбэка на банковских картах

В целом, никакой разницы между принципом работы кэшбэка на картах и в сервисах – нет, и выглядит он на банковских продуктах следующим образом:

- клиент расплачивается картой с кэшбэком;

- проходит какой-то период времени (как правило, месяц);

- на эту же карту начисляется кэшбэк.

Разумеется, это общая картина. Она не описывает нюансы, подводные камни и много других интересных моментов, о которых мы будем говорить далее.

В чем выгода использования таких карт

Основное преимущество заключается в том, что с их помощью покупатели могут экономить в оффлайновых магазинах. Вот почему в начале статьи мы говорили о том, что карта дополняет кэшбэк сервис с его услугами, и не может служить полноценной заменой.

Помимо этого есть ряд и других достоинств. Например, отсутствие необходимости вывода средств и возможность получения кэшбэка, даже если вы расплачиваетесь кредитными средствами.

Кстати, настоятельно рекомендуем почитать о способах вывода кэшбэка и условиях вывода у разных сервисов.

Подводные камни кэшбэк карт

Все преимущества кэшбэк карты вы сможете оценить только лишь при одном, но очень важном условии – соблюдении правил использования карты, которые четко прописаны в банковском договоре. О том, на что именно надо обращать внимание, выбирая карту с кэшбэком и заключая договор с банком, мы будем говорить далее.

Дополнительная прибыль для банка

Разумеется, банки предлагают своим клиентам кэшбэк карты в первую очередь ради своей выгоды и прибыли. Но карта с кэшбэком, в сравнении с обычной, позволяет банкам получать дополнительный доход именно за счет этой опции. И это важно учитывать, ведь карта открывается клиентом в первую очередь ради возможности сэкономить.

Обратите внимание на стоимость обслуживания карты: она напрямую связана с размером кэшбэка. Чем выше возвращаемый за покупки процент, тем больше стоимость обслуживания. Можно постараться и найти бесплатные варианты, но и процент кэшбэка там будет крайне мал. Можно сказать, что он стремится к нулю. Если вы планируете расплачиваться картой часто, то возвращенный кэшбэк легко перекроет расходы на обслуживание.

Остальные источники дополнительной прибыли вы можете узнать, прочитав договор. Например, если вы оформили кредитную карту с кэшбэком, но просрочили платеж для погашения кредита, кэшбэк вы попросту не получите. И эти деньги станут банку дополнительной прибылью.

Лимитированный кэшбэк

При чем лимит этот, если можно так выразиться, двухсторонний. В договоре каждого банка по каждой карте указано – какая максимальная сумма кэшбэка будет вам возвращена в течение месяца. И этот лимит взаимосвязан с размером кэшбэка. Чем больше возвращаемый от покупок процент, тем меньшую сумму вам вернет банк в общей сложности и наоборот.

Вторая сторона лимита – это та сумма, на которую необходимо совершить покупки, чтобы вам был зачислен кэшбэк. То есть, если, например, в договоре сказано, что за месяц вы должны потратить с карты 20 000 рублей, а вы тратите 17 000, то ни о каком кэшбэке в конце месяца речи быть не может.

Другие нюансы кэшбэк карт

Если вы внимательно прочитаете договор, то, наверное, согласитесь с тем, что карта кэшбэк чем-то напоминает компьютерные игры жанра «квест». Если вы играли в такие игры, то должны помнить, как делали одно действие, чтобы можно было сделать другое, а затем выполнить третье и после этого достичь цели, что позволит перейти на новый уровень. В кэшбэк картах точно так же. Банки ставят перед клиентами ряд условий для получения кэшбэка. Хотите вернуть часть денег? Выполняйте условия. Не выполнили? Получите меньший кэшбэк или не получите вообще.

И хотя у каждого банка свои нюансы, подводные камни и правила, в целом, их список выглядит вот таким образом.

- Магазины-партнеры.

Не надо думать, что вам будет перечислен кэшбэк за покупку в любом магазине. Нет. Только за покупки в тех магазинах, которые являются партнерами банка. Их перечень, конечно же, не представляет собой тайну.

- Сумма на счете.

Некоторые банки могут требовать наличия на карточном счете определенной суммы. Если вы, обналичивая средства в банкомате, переступите этот минимум, кэшбэк зачислен не будет.

- Округление в пользу банка.

И хотя это мелочь, при частых оплатах картой, сумма, которая могла бы быть выплачена, получится немалая. Тем не менее, найти банк, который округляет кэшбэк иначе, будет очень сложно.

- Баллы, а не деньги.

Такое зачисление кэшбэка предлагают разные банки. Несмотря на то, что баллы соотносятся с деньгами 1 к 1 (то есть, 100 баллов – 100 рублей или 100 баллов – 100 гривен), подвох все же есть. Да, вы сможете рассчитаться за покупку онлайн, но вы не можете обналичить баллы в банкомате.

- Повышенный кэшбэк.

Зачастую он выплачивается за покупки товаров определенных групп, если они были совершены в течение определенного периода времени. При этом вполне реальна ситуация, что когда данный период времени истечет, стоимость на данные товары станет куда более выгодной, чем была до этого. Даже с учетом кэшбэка.

На что обратить внимание при выборе карты

Прежде чем мы расскажем вам о конкретных пунктах, хотим дать общий совет – внимательно читайте договор. Не по диагонали, не через слово. А каждый пункт от начала и до конца. В договорах могут быть примерно такие формулировки, как «тарифы находятся на сайте/отдельном листе/где-то еще, подписывая договор, вы подтверждаете ознакомление и соглашаетесь с ними». И если листок с тарифами вам дадут, открыть сайт могут и не предложить. А зачем? Там ведь все написано.

Мы не хотим сейчас сказать, что банк целенаправленно будет пытаться вас обмануть. Вовсе нет. Просто, читая условия и тарифы, вы можете подобрать для себя наиболее выгодную карту. Есть варианты с разными суммами, которые следует потратить в месяц для получения кэшбэка. И если вам, например, предлагают карты, у которых данный параметр 200 000 рублей и 50 000 рублей, а вы тратите в месяц 55 000 рублей, естественно, лучше выбрать второй вариант.

Казалось бы, очевидные вещи, но не все обращают на них внимание. А потом огорчаются, что из-за невозможности выполнить условия выбранной карты, кэшбэк зачислен не будет.

Кредитная или дебетовая карта с кэшбэком

Раздумывая над данным вопросом, следует принимать во внимание два важных нюанса. Первый заключается в том, что для карт с кредитным лимитом процент кэшбэка предлагается больший. И это, несомненно, плюс. Но есть второй нюанс, который легко может сделать этот плюс бесполезным.

Мы выше говорили, что несвоевременный платеж по кредиту может привести к невыплате кэшбэка. Однако, хотим также сказать, что банки могут отказать в выплате кэшбэка лишь на основании того факта, что у вас в принципе не закрыт кредит по карте. Будьте чрезвычайно внимательно в данном вопросе, останавливая свой выбор на кредитке.

На какие покупки и траты распространяется кэшбэк

Каждый банк имеет свой определенный список партнеров. Только за покупки у этих партнеров он возвращает кэшбэк. При чем, иной раз кэшбэк может начисляться не просто за покупку у этих партнеров, а за покупку товаров конкретных групп. Будьте внимательны.

Список партнеров вы всегда можете изучить до подписания договора. И, конечно же, если в списке не будет тех магазинов, в которых вы часто покупаете товары или их будет очень мало, следует смотреть предложения по другим картам от других банков.

Справедливости ради отметим, что есть карты, на которые начисляется кэшбэк вне зависимости от того, где совершена покупка. Но если сравнивать такой кэшбэк и кэшбэк за покупки у партнеров, второй всегда будет значительно больше первого.

Процентная ставка и сроки зачисления возврата средств

Конечно же, выбирая карту с кэшбэком, невозможно не обратить внимание на процент этого кэшбэка, который может быть очень и очень разным. Банки могут предлагать и 1-1.5 %, и около 50%. Но, как правило, размер кэшбэка находится в пределах 10-15%. Обращая внимание на процентную ставку, смотрите обязательно, от чего она зависит:

- обязательный ежемесячный расход с карты;

- максимальная сумма кэшбэка за месяц;

- стоимость обслуживания карты.

Могут быть и другие условия. Поэтому, лишний раз напомним, что надо внимательно читать договор.

Что касается сроков зачисления кэшбэка, то зачисление происходит в конце месяца. По итогам этого периода банк определяет, какие условия вы выполнили, а какие нет. И на основании этого принимает решение, какой кэшбэк вам перечислить и перечислить ли вообще.

Какую карту выбрать – рейтинг 2019 года

Теперь переходим от теории к практике. А именно сравним условия карт, которые с нашей точки зрения являются наиболее выгодными.

Кэшбэк карты российских банков

Мы провели сравнение немалого количества карт с кэшбэком от самых разных банков. И в итоге приняли решение остановиться на вот таких пяти предложениях.

Карта «Польза» от Home Credit Bank

Представляет собой дебетовую карту в рублях. На официальном сайте банка вот так выглядят краткие условия. Партнеров, конечно же, куда больше.

Кстати, надо отметить, что при весьма неплохих условиях вы можете вообще не платить за обслуживание карты, если покупаете с ее помощью более чем на 5000 рублей в месяц. Ну, или же соблюдаете иные правила, с которыми можно ознакомиться на сайте.

Кстати, карта хороша тем, что на остаток начисляются проценты. Небольшая так сказать прибавка к кэшбэку, не зависящая от покупок.

Tinkoff Black от Тинькофф Банк

Вот так выглядят условия кэшбэка этой дебетовой карты на официальном сайте банка:

В разделе «Тарифы» вы сможете получить полную информацию о тарифах данной карты. Кстати, она может обслуживаться бесплатно и начисление процентов на остаток тоже присутствует.

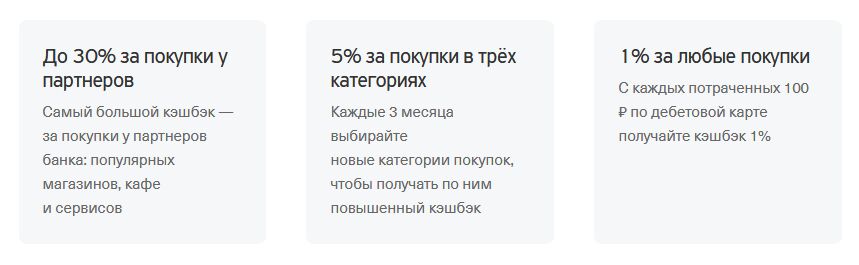

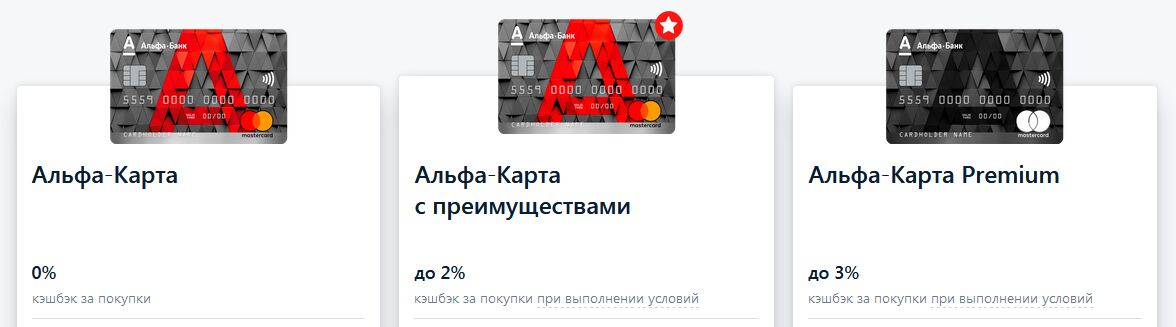

Альфа-карта от Альфа-банка

Будьте внимательны, выбирая эту дебетовую карту! Вам нужна не просто Альфа-карта, а Альфа-карта либо с преимуществами, либо Premium, поскольку кэшбэк есть только у них:

Кстати, если вы ранее никогда не открывали Альфа-карту, вам будет зачислен приятный бонус в виде 1000 баллов, которые вы сможете превратить в рубли в мобильном приложении.

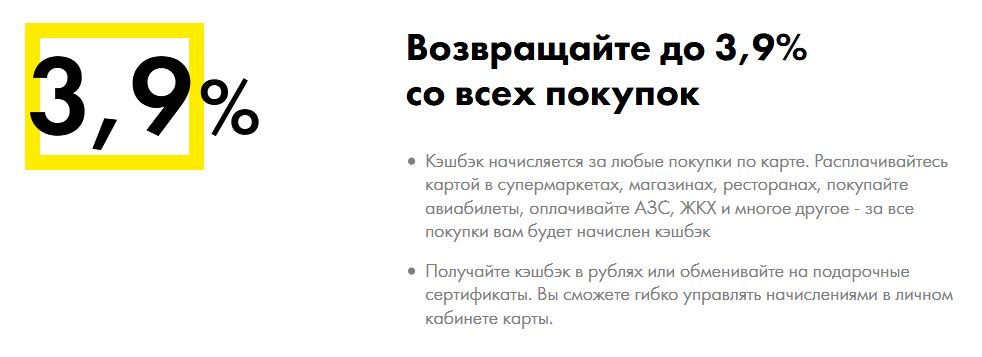

«Все сразу» от Райффайзенбанка

На официальном сайте банка вы можете увидеть, что кэшбэк по этой дебетовой карте не такой уж и большой. Но зато он касается всех сделанных покупок.

Кстати, сумма кэшбэка ограничена 50 000 рублей, что не так уж и плохо на наш взгляд. А если вы оформите карту до конца сентября 2019 года, то она к тому же будет бесплатно обслуживаться.

Классическая карта Сбербанка

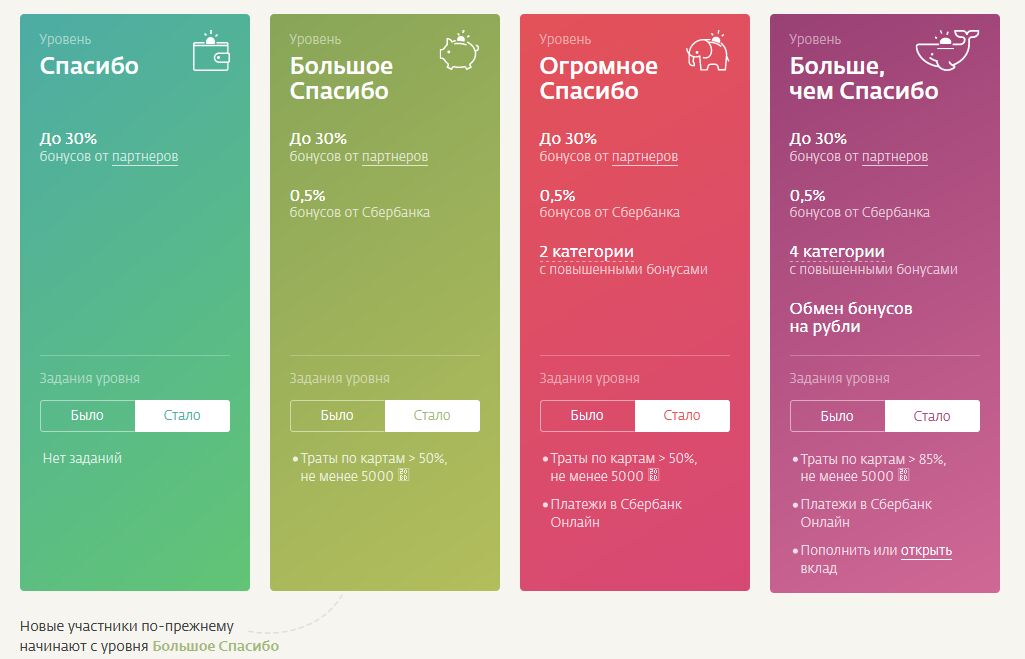

Сбербанк не предоставляет кэшбэк в денежном эквиваленте. Вместо этого за покупки в магазинах партнеров вы будете получать на счет бонусы “Спасибо”. Просто взять и потратить их вместо обычных денег нельзя, а вот получить скидку на покупки, билеты, развлечения – можно. Причем с ростом вашего уровня в программе растет и количество бонусов:

Обратите внимание, что новые пользователи этой карты, начинают со второго уровня, а не с первого.

Кэшбэк карты украинских банков

Теперь мы вам расскажем о пяти картах банков Украины, которые предлагают клиентам кэшбэк и, на наш взгляд, на наиболее выгодных условиях.

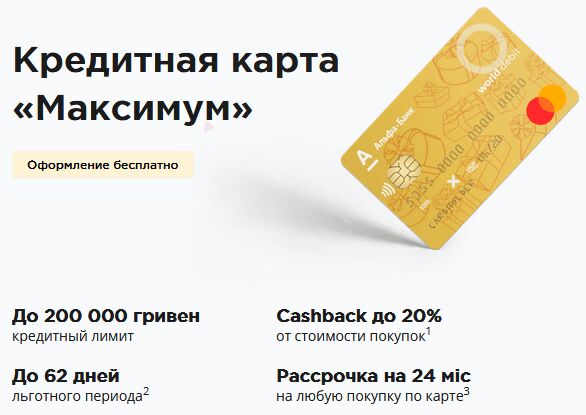

Карта «Максимум» от Альфа-Банка

Эта карта является кредитной и на официальном сайте банка можно увидеть такую информацию:

Чтобы найти больше информации, нужно нажать на кнопку “Дополнительно”, скромно притаившуюся внизу страницы. Оттуда мы узнаем, что карта участвует в программе лояльности Cash`U CLUB, где действует система баллов, которые можно конвертировать в настоящие деньги по курсу 1 балл - 1 гривна. 20% кэшбэка доступны только в избранных категориях магазинов-партнеров, на все остальные покупки вы получаете 0,5%.

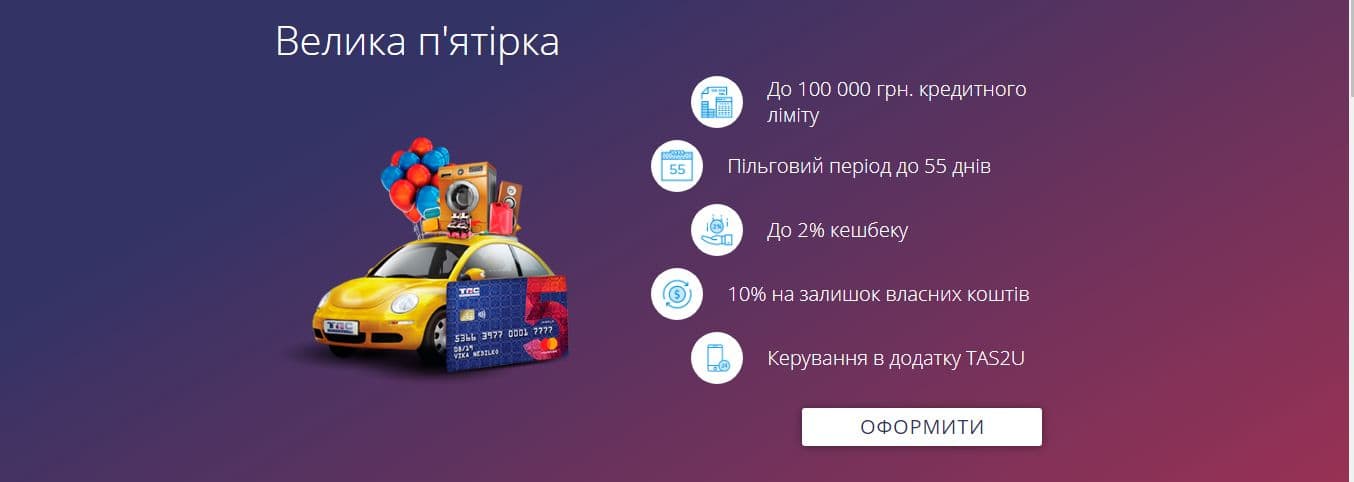

«Большая пятерка» от Таскомбанка

На официальном сайте банка можно сразу увидеть вот такой баннер, который готовит о пяти преимуществах данного банковского продукта:

Но из этих пяти преимуществ к кэшбэку относится только одно, согласно которому размер кэшбэка составляет до 2%. Карта, как вы уже догадались, кредитная.

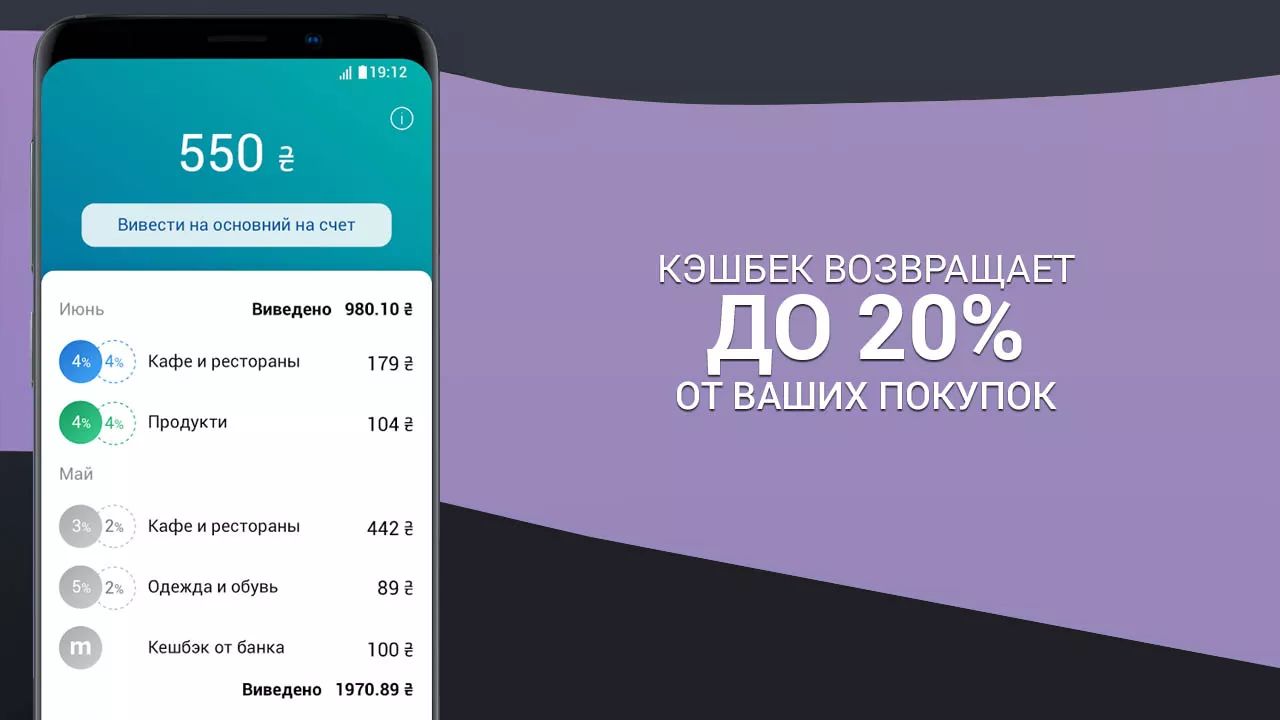

Кредитная карта с кэшбэком от Monobank

Две категории кэшбэка на выбор, менять которые можно каждый месяц. Процент кэшбэка варьируется в зависимости от вида расходов, но не превышает 20%.

Максимальная сумма – 500 гривен в месяц. Банк также предупреждает, что при переводе денег на основной счет оплачивается налог. Не совсем понятно, это просто напоминание или же банк списывает налог автоматически.

«EasyPay» от Банка Форвард

Эта карта тоже кредитная. И ознакомиться со всеми ее тарифами вы можете на официальном сайте банка:

Что касается кэшбэка, то это, наверное, карта с самыми странными правилами начисления. Детализация правил и условий вынесена в отдельный pdf-файл и представляет собой полноценный календарь. Процент кэшбэка всегда стабилен - до 1% на все траты, а вот максимальная его сумма в месяц всегда разная, но не более 500 грн.

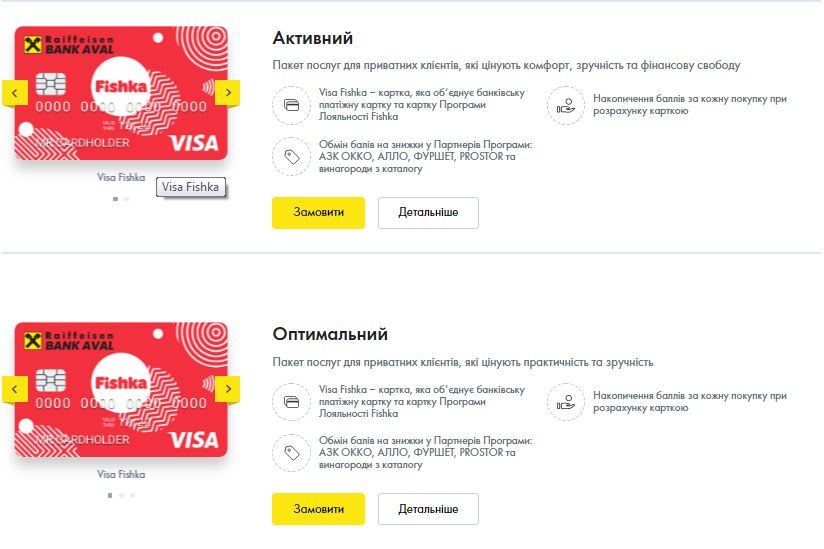

Visa Fishka от Райффайзен Банка Аваль

Предложение сразу привлекает внимание тем, что в течение первых двух месяцев использования данной дебетовой карты выплачивается двойной кэшбэк.

Кстати, действует кэшбэк как в партнерской сети, с участниками которой вы можете ознакомиться на официальном сайте банка, так и при оплате покупок в любых других торговых точках.

Для удобства покупателей торговые точки партнеров банка обозначены специальными наклейками. На странице не уточняется, где они расположены. Но, полагаем, что возле касс.

Отзывы о картах с кэшбэком

Вне всякого сомнения, чтобы экономить с помощью кэшбэк карт, обязательно надо почитать условия и договор, который требуется заключить с банком. Но все это, как говорится, сухой язык цифр, а не личное мнение, которое тоже имеет значение. В идеале, конечно же, поинтересоваться у знакомых. А если они не пользуются теми картами, которые вам наиболее приглянулись, то можно почитать отзывы в сети. Только обращать внимание надо на те отзывы, в которых клиенты банков объективно делятся своими впечатлениями, рассказывая о достоинствах, недостатках и различных нюансах, с которыми столкнулись в процессе использования карт с кэшбэком.